Imposta di registro contratti locazione prima annualità: calcolo e istruzioni

|

Entro 30 giorni dalla stipula del contratto d’affitto, il locatore ha l’obbligo di registrare il contratto di locazione presso l’Agenzia delle Entrate di competenza, pena nullità dello stesso, presentando presso gli sportelli un apposito modello RLI. Nei successivi 60 giorni dalla registrazione dovrà dare prova all’inquilino e, se presente, all’amministratore di condominio, dell’avvenuto pagamento.

Per l’amministrazione finanziaria il locatore o l’affittuario sono obbligati in solido: ciò significa che è indifferente chi presenta il modello di RLI, l’importante è che sia correttamente compilato in ogni sua parte e che le parti abbiano provveduto a versare sia l’imposta di bollo che l’imposta di registro sul contratto.

L’imposta di bollo ha un valore pari a 16 euro ogni 4 facciate del contratto o comunque ogni 100 righe. Può essere pagata sia attraverso i contrassegni telematici che utilizzando le classiche marche da bollo.

L’ ’imposta di registro ha un valore variabile a seconda del tipo di immobile locato:

Fabbricato ad uso abitativo 2% del canone annuo per il numero delle annualità

Fondi rustici 0,50% del corrispettivo annuo per il numero delle annualità

Altri immobili 2% del corrispettivo annuo per il numero delle annualità.

In caso di cessione, risoluzione o proroga locazioni di immobili urbani di durata pluriennale, l’imposta di registro si calcola nella misura fissa di 67 euro e va versata entro 30 giorni dall’evento modificativo del contratto e entro i successivi 20 giorni va presentato il pagamento all’ufficio territoriale presso cui il contratto è stato registrato.

Per gli eventi modificativi dei contratti di locazione di immobili non urbani, l’imposta si applica nella misura del 2%; per i fondi rustici si applica lo 0,50% all’importo dei canoni ancora dovuti.

Imposta di registro locazioni: codice tributo e modalità di versamento

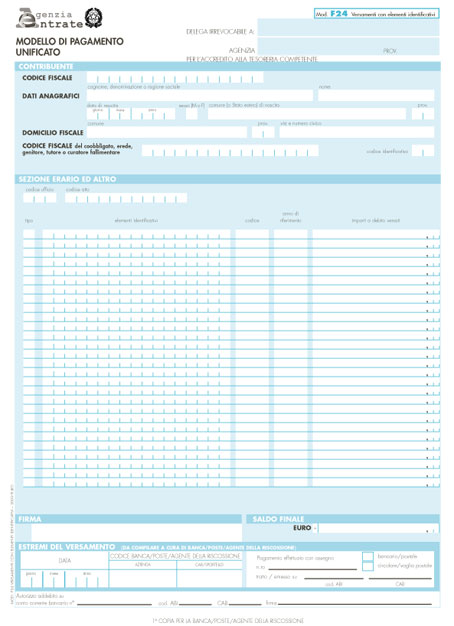

L’imposta di registro sui contratti di locazione si paga utilizzando uno specifico modello F24 elementi identificativi messo a disposizione dall’Agenzia delle Entrate.

Qui la lista completa con il codice tributo da utilizzare per i versamenti delle imposte di registro sui contratti di locazione da inserire nel modello F24 Elide:

- Codice tributo “1500” – Imposta di registro per prima registrazione;

- Codice tributo “1501” – Imposta di registro per annualità successive;

- Codice tributo “1502” – Imposta di registro per cessioni del contratto;

- Codice tributo “1503” – Imposta di registro per risoluzioni del contratto;

- Codice tributo “1504” – Imposta di registro per proroghe del contratto;

- Codice tributo “1507” – Sanzioni da ravvedimento per tardiva prima registrazione;

- Codice tributo “1508” – Interessi da ravvedimento per tardiva prima registrazione;

- Codice tributo “1509” – Sanzioni da ravvedimento per tardivo versamento di annualità e adempimenti successivi;

- Codice tributo “1510” – Interessi da ravvedimento per tardivo versamento di annualità e adempimenti successivi.

Imposta di registro: sanzioni e ravvedimento operoso

L’omessa registrazione del contratto così come il parziale occultamento dell’imposta di registro comportano l’applicazione di specifiche sanzioni:

- dal 120% al 240% dell’imposta dovuta per omessa registrazione del contratto;

- dal 200% al 400% della maggiore imposta dovuta per parziale occultamento del canone;

Se il contratto viene registrato in ritardo, dopo 30 giorni dalla data di stipula, è dovuta la sanzione amministrativa e gli interessi calcolati in percentuale sull’imposta di registro in funzione del tempo trascorso tra la data di stipula e la data di effettiva registrazione.

Di conseguenza:

- per le registrazioni avvenute entro 120 giorni dalla data di stipula la sanzione sarà del 10%;

- per le registrazioni avvenute entro l’anno la sanzione è del 12%;

- per le registrazioni avvenute oltre 1 anno la sanzione del 30%.

Per l’imposta di registro il contribuente può regolarizzare la sua posizione ricorrendo al ravvedimento operoso.

I versamenti relativi alle locazioni con modello F24 Elide possono essere effettuati presso gli sportelli dell’Agenzia delle Entrate, gli uffici postali o bancari.

Il pagamento dovrà avvenire esclusivamente in modalità telematica se il contribuente è titolare di partita Iva, utilizzando i servizi online della propria banca oppure il portale Entratel o Fisconline dell’Agenzia delle Entrate.

Nessun commento:

Posta un commento

Lascia un commento